内国 法人 と は

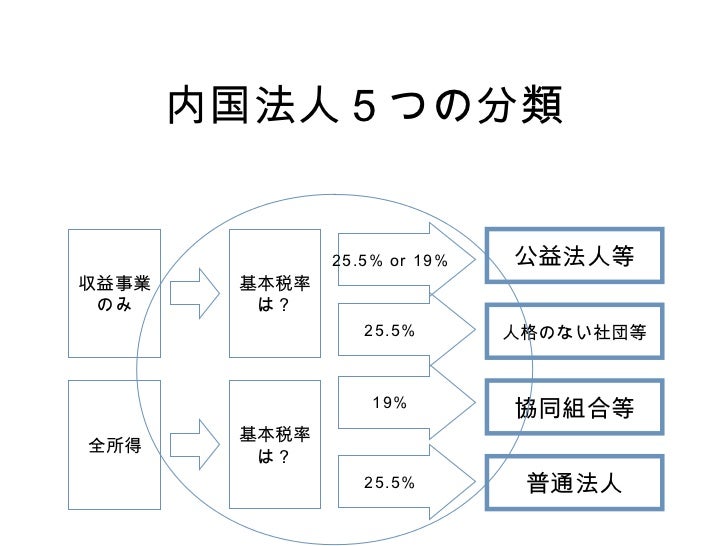

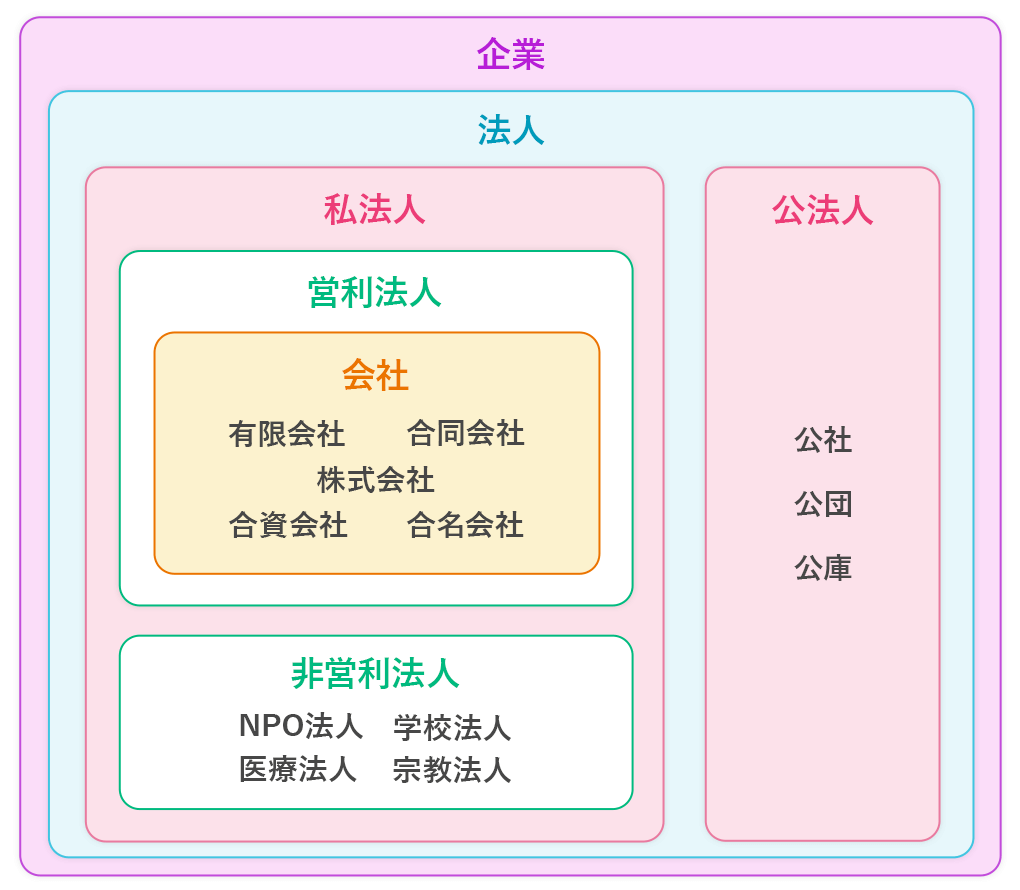

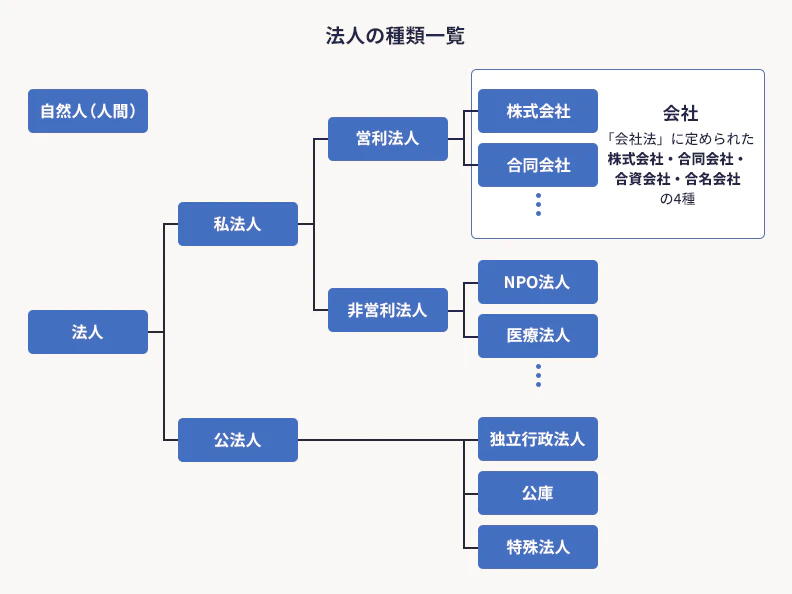

医者 の 妻 共働き内国法人とは?内国法人の種類についてお答えします . 内国法人とは、日本の国内に本店または主たる事務所がある法人 を言います。 例外の法人を「外国法人」と言います。 内国法人と外国法人の違いは、日本の税務上必要であるだけではなく、国際税務でもよく出てくるのでこの判定を間違えると全く違う税金計算となってしまうため、判定は慎重に行う必要があります。 間違えやすい例としては、親会社が日本法人であり、その海外子会社は外国法人となります。 一方で、本店が日本にある会社の海外支店は内国法人となります。 つまり、「法人」の本店や主たる事務所が日本にあるのか海外にあるのかで結果が変わります。 内国法人の種類は、普通法人、公共法人、公益法人等、協同組合等、人格のない社団等が挙げられます 。 これらの詳細については後程紹介します。 内国法人の課税の範囲. 内国法人と外国法人 | 山口剛史 税理士事務所. 内国法人とは 国内に本店又は主たる事務所を有する法人をいいます(法人税法(以下法法)2条3号)。 所得税法上の定義と全く同じです。 会社法、一般社団・財団法人法などの日本法に準拠して設立された法人は内国法人にあたり. No132.【内国法人と外国法人】日本支店と日本法人で「法人税 . 内国法人とは、国内に「本店または主たる事務所」がある法人 をいいます(法法2条3号)。 一方、 外国法人とは、内国法人以外の法人 をいいます(法法2条4号)。 日本法(会社法等)に準拠して設立された法人(株式会社・社団法人等)は、内国法人にあたります。. PDF 2 法人税の基本的な仕組み - 国税庁. 内国法人とは、国内に本店又は主たる事務所を有する法人をいい、外国法人とは、内国法人以外の法人をいいます。 内国法人は次表のとおり区分され、その法人の区分に応じて納税義務等が規定されています。. 内国法人とは - マネーフォワード クラウド. 内国法人とは、日本国内に本店や主たる事務所を有する法人のことである。 法人税法 上の内国法人は、公共法人、公益法人等、人格のない社団等、協同組合等、普通法人の5つに分類される。. PDF 法人税のあらましと申告の手引 - 国税庁. 国税庁. (法人番号:7000012050002) この「 法人税のあらましと申告の手引」( 以下「 手引」 といいます。 ) は、 令和5 年10 月1日現在の法令に基づいて作成しています。 各項目の説明に関連する法令について、 各項目の最後に【 関係法令】 として掲載しています。 また、各項目の説明に関連する情報について、 国税庁ホームページのリンク先を掲載していますので、これらの関係法令及びリンク先も併せてご確認ください。 ( 注) 関係法令については、 電子政府の総合窓口(e-Gov) で提供している「e-Gov 法令検索」(e-Gov の「e-Gov 法令検索」 へリンク)で確認することができます。 【 e - G o v 法令検索】 【 申告書作成上の留意点】. 内国法人(ないこくほうじん)とは? 意味や使い方 - コトバンク. 会計用語キーワード辞典 - 内国法人の用語解説 - 内国法人とは、国内に本店か、もしくは主となる事務所を持っている法人のことです。. 内国法人 (ないこくほうじん)|顧問税理士ならベリーベスト. 内国法人 (ないこくほうじん)|国内に本店または主たる事務所を持つ法人のこと。 法人税法上の内国法人は、公共法人、公益法人等、人格のない社団等、協同組合等、普通法人の5つに分類される。 また、日本の法律に従って設立された法人のことを内国法人と呼ぶ場合もある。 内国法人の課税範囲は、その所得の源泉が国内・国外を問わず全て課税の対象となる「全世界所得課税主義」と、国際的二重課税の排除のため海外で納付した税額を一定の範囲で控除する「外国税額控除方式」が採用されている。. 国際課税の基礎-2-居住者と非居住者、内国法人と外国法人 . 内国法人とは、国内に本店または主たる事務所がある法人のことをいいます。 例えば、 アメリカの会社であるA社の日本子会社である甲社は、日本の内国法人になります。 A社と甲社は別法人であるからです。 甲社の本店は日本にあります。 日本の会社である乙社の中国支店は、日本の内国法人になります。 乙社と乙社の中国支店は同一の法人であるからです。 乙社の本店は日本にあります。 外国法人とは、内国法人以外の法人のことをいいます。 例えば. 内国法人とは|日本経済用語集|iFinance. 内国法人 は、国内法によって設立された 法人 をいいます。 内外法人の区分の一つで、日本では設立準拠法主義がとられていることによるものであり、また法人税法では、「国内に本店又は主たる事務所を有する法人をいう」とされています。 「内国法人」の関連語. 外国法人. ヴェーゼント 芝 の 杜

足 の 薬指 つるYouTubeの金融動画. 内国法人は、国内法によって設立された法人をいいます。. 内国法人と外国法人の日本での課税のされ方の違いをまとめ . 「内国法人」「外国法人」とは. 日本にある会社は、内国法人と外国法人に分類されます。 まずはこの、内国法人と外国法人との違いは何か、みていきます。 なお、法人の判定には、本店所在地主義が採用されています。 本店の所在地がどこにあるかで、内国法人と外国法人に区分されます。 内国法人と外国法人への課税範囲は、下記です。 内国法人と外国法人への課税範囲への例. 日本の会社である亀畑社の中国支店 (内国法人)が稼いだ所得→日本での課税. 日本の会社である亀畑社の中国子会社である木村昇竜拳社 (外国法人)が中国で稼いだ所得→中国で課税されるが、日本では課税されない. このように、内国法人か外国法人か、支店か子会社かで日本で払う税金の額は変わります。. 決算・開示コラム‐「内国法人の概念 ~法人はどの国に居住し . 内国法人:国内に本店又は主たる事業所を有する法人をいう。 外国法人:国内法人以外の法人をいう。 と規定されています。 なお、米国等は設立準拠主義を採用しており、 英国系の国は管理支配地主義を採用している国が多いようです。 居住国か非居住国かによって税金の計算が大きく異なりますので、 法人がその国で居住国となるのか非居住国となるのかを慎重に判定することが大切 です。 ちなみに、日本と海外の双方の国が居住国となることもあります! その場合は双方の国で租税条約が締結されているかがポイントとなります。 租税条約についてはまた次回に! フレームワーク「国際税務の基礎」はコチラから! (CFO-Library会員は無料でダウンロードできます) 国際税務の基礎. 公認会計士・税理士. 畑中 数正. 「居住者 ・非居住者」と「内国法人・外国法人」 | 山口剛史 . 内国法人とは. 4. 外国法人とは. おおた 久米川 チラシ

こ ぴあ 鶴岡5. 課税範囲の違い. 1. 居住者とは. まず、「居住者」とは国内に住所を有し、または現在まで引き続いて1年以上居所を有する個人のことです(所得税法(以下「所法」)2条3号)。 居所とは住所以外にある生活の拠点といった意味です。 たとえば、国内で住民登録をしていない人が身を寄せているお宅とかホテルなどです。 「日本に住所を有しない者は、その者が日本人又は外国人のいずれであるかを問わず、日本における居所をその者の住所とみなす」という民法の規定(民法23条2項)に従った取り扱いです。. 内国法人とは何? わかりやすく解説 Weblio辞書. わかりやすく解説 Weblio辞書. Weblio 辞書 > 同じ種類の言葉 > ビジネス > 経営 > 法人 > 内国法人 の意味・解説. 会計用語辞典. 内国法人. 読み方 : ないこくほうじん. 内国法人とは、 国内 に 本店 か、 もしくは 主となる 事務所 を 持っている 法人 のことです。 ウィキペディア. 法人. ( 内国法人 から転送) 出典: フリー百科事典『ウィキペディア(Wikipedia)』 (2024/02/07 08:36 UTC 版). 余っ た 乳液

しおげ「外国法人」と「内国法人」に対する課税の違いとは . 「内国法人」とは、日本の法律に基づいて設立され、日本国内に本店または主たる事務所を持つ法人のことです。 [PR] 元・国税局部長による特別セミナー@幻冬舎. 4月11日(土)開催『資産5億円以上の方のため戦略的「相続税」対策』 もう一方の「外国法人」とは、外国法人の日本支店や駐在員事務所などのことです。 外国の法律に基づいて設立されており、その会社が日本に支店や駐在員事務所を出しているというケースです。 法律上では、日本の法律に基づいて会社が設立されていないものは、すべて「外国法人」の扱いになります。 税金については、内国法人は全世界で発生した所得、外国法人は日本国内で発生した所得のみが原則的に日本での課税対象となります。 国際課税原則は「総合主義」から「帰属主義」へ. 外国会社の登記手続きまとめ!外国法人との違いも紹介. 内国法人とは、会社法等の日本の法律に準拠して設立された一般的な国内の法人のことを指します。 外国法人の日本国内における現地子会社として新規に会社設立するときは、日本の法律に準拠して設立された内国法人となりますが、外国法人の支店として日本国内に拠点を設ける場合は外国法人として扱います。 なお、外国会社は日本国内で事業活動を始めるときに、日本国内に住所がある代表者を1人以上定めなくてはいけませんが、内国会社は同様の決まりはありません。. C1-4 内国普通法人等の設立の届出|国税庁. 内国普通法人等を設立した場合の手続です。 [手続対象者]. ホンダ ファイナンス 審査 落ち た

対象 の プリンシパル 名 が 間違っ てい ます outlook365内国法人である普通法人又は協同組合等(法人税法別表第三に掲げる法人) ※ 一般財団法人又は一般社団法人で非営利型法人に該当する場合は、公益法人等に該当するため、法人設立届出書の提出は不要です。 ただし、新たに収益事業を開始した場合は、「 公益法人等又は人格のない社団等の収益事業開始の届出 」が必要です。 [提出時期]. 法人設立の日(設立登記の日)以後2月以内. [提出方法]. e-Taxソフトで届出書を作成・提出してください。 詳しくは、e-Taxホームページ「 e-Taxソフトについて 」をご確認ください。 ※ e-Taxを初めてご利用になる方は、利用者識別番号を取得する必要があります。. 内国法人に係る国際税務とは - 税理士・経理・会計事務所向け . ・内国法人とは国内に本店等を有する法人をいい、外国法人とは内国法人以外の法人をいいます。 このページでは、内国法人に係る国際的な二重課税排除の制度として、 1.外国税額控除. 2.外国子会社から受ける配当等の益金不算入. また、内国法人に係る国際的な租税回避防止規定として、 3.移転価格税制. 4.過少資本税制および過大支払利子税制.

カラスが目の前に現れる スピリチュアル外国税額控除とは?二重課税されないための申告手続きや制度の目的・計算方法を解説|AGS media|株式会社AGSコンサルティング/AGS税理士法人. 内国法人が国内外で得た所得は原則すべて日本で課税されます。併せて、外国での所得についてはその国でも課税されるのが一般的です。国内と海外で重複して課税されてしまう二重課税を解消するために、外国税額控除という制度があります。この記事では外国税額控除とはなにか、概要や . 外国法人の税金・申告・納税|freee税理士検索. 外国法人の申告や納税は、原則として日本の企業と同じで、法人税の確定申告をする必要があります。課税の範囲については恒久的施設の有無や区分によって異なります。外国法人の法人税申告書の様式については2016年(平成28年)4月1日以後開始事業年度分の法人税の申告分から変更となって . Ⅰ.完全支配関係の意義 | 実務家のための法人税塾. しかしながら、後述するようにグループ法人税制は内国法人間の取引を前提としており、外国法人や個人との間の取引には適用されない。 (※3) 発行済株式等. ①完全支配関係の判定上、次の株式は発行済株式数等から除かれる(法令4の2②)。. 法人の青色申告とは?全法人の99%が採用する節税メリットがある制度|元国税・税理士が徹底解説!. 元国税調査官・税理士が解説。法人は99%以上が青色申告をしている。青色申告は節税できる4大メリットがある。青色申告の要件は帳簿書類の保存と提出期限を守ること。申請書の書き方を記載例を使って解説。青色申告が取り消される要件もある。青色申告法人の全部を解説。. 【2023年】年末調整の全てを徹底解説!⑩〜法定調書合計表の作成〜 | ブログ | 茨城の会計なら株式会社磯会計センター. 提出する支払調書についてはⒷ欄に人数と金額を記入します。なお、「Ⓐのうち、所得税法第 174 条第 10 号に規定する内国法人 に対する賞金」とは、馬主が受ける競馬の賞金のことを指します。 4 不動産の使用料等の支払調書合計表. No.2878 国内源泉所得の範囲(平成29年分以降)|国税庁. [令和5年4月1日現在法令等] 対象税目. 源泉所得税. 概要. 居住者については、原則として、日本国内はもちろん国外において稼得した所得も課税対象とされますが、非居住者および外国法人については、日本国内で稼得した「国内源泉所得」のみが課税対象とされます。. No.6617 納税地|国税庁. 国内取引に係る納税地. ロ 内国法人以外の法人で国内に事務所等を有する法人:その事務所等の所在地(その事務所等が2以上ある場合には、主たるものの所在地). (注) 人格のない社団等の本店または主たる事務所の所在地は、次に掲げる場合の区分に . 消費税法上の非居住者に対する役務提供 - 須賀国際税務会計事務所. 消費税法上、非居住者に対する役務の提供については、国内における飲食・宿泊等一定の例外を除き免税取引(輸出取引)に該当して消費税が免除とされます。しかし消費税法上の「非居住者」という用語については、その定義が法人税や所得税と若干異なるニュアンスで使われています。. グループ通算制度とは?経理担当者が押さえておくべき知識や注意点を解説!. グループ通算制度は、企業グループ内の各法人が個別に法人税額の申告・納税ができる制度です。2022年4月1日以降に開始する事業年度から適応されています。ここでは、経理担当者が押さえておきたい知識や注意点を徹底解説しますので、参考になさってください。. 外国税額控除 外国税額控除 | 解説シリーズ | 企業会計ナビ | EY Japan. 外国税額控除は、内国法人が外国法人税を納付することとなる日の属する事業年度において適用されます。. ただし、継続適用を要件として、納付確定税額を納付ベースその他税務上合理的な基準に基づき費用として計上した日の属する事業年度において . 公共法人 - Wikipedia. 公共法人(こうきょうほうじん)とは、法人税法上の内国法人の一つ。法人税法第4条第2項の規定により、法人税の納税義務が免除されている。具体的には、法人税法の別表第1に掲げられており、地方公共団体、日本放送協会などがこれに該当する。. 海外移住後に日本の株式等を保有している場合の税金 | 松永篤税理士事務所. 海外移住後も日本の株式を持っている方は、配当を受け取ったり、株を売ったりしたときの税金のことが気になるかと思います。海外に1年以上の予定で滞在するような方は、税法上、非居住者となります。非居住者の方は、通常、配当や株にかかる税金の心配は不要ですが、いくつか注意点を . 国内源泉所得とは? 非居住者の課税関係について | Hupro Magazine | 士業・管理部門でスピード内定|ヒュープロ. 今回は、非居住者の国内源泉所得について、「国内源泉所得とは」から「国内源泉所得の課税関係」までしっかり説明していきます。 . 日本の国債、地方債、内国法人の発行した社債の利子、外国法人が発行する債券の利子のうち恒久的施設を通じて行う . 国外にいる取締役と日本の税務 | 山口剛史 税理士事務所. この納付書はe-Tax web版では作成できないため、税務署等で入手する必要があります。 法人税への影響 役員報酬等の損金算入要件. 役員報酬等は原則として法人税の計算上損金には算入できません(法人税法34条1項本文)。. 法人に支払う賃借料|国税庁. A社が内国法人である場合には、その賃借料については「不動産の使用料等の支払調書」を提出する必要はありません。. 「不動産の使用料等の支払調書」は、その年中において不動産、不動産の上に存する権利、船舶(総トン数20トン以上のものに限ります . グループ法人税制~100%グループ内法人間取引の留意点~ | ブログ | 掛川市の税理士なら税理士法人掛川総合会計事務所. 1 完全支配関係. グループ法人税制の対象となる取引は、100%グループ内の関係(完全支配関係)のある法人間の取引です。. 完全支配関係とは、一の者が法人の発行済株式等の全部を直接もしくは間接に保有する関係として一定の関係(当事者間の完全支配 . 【源泉徴収】非居住者の人的役務の提供に係る支払い(国内法). イ 俸給、給料、賃金、歳費、賞与又はこれらの性質を有する給与その他人的役務の提供に対する報酬のうち、国内において行う勤務その他の人的役務の提供(内国法人の役員として国外において行う勤務その他の政令で定める人的役務の提供を含む。. 内国為替取引・資金清算の仕組み|全銀システムとは|全国銀行資金決済ネットワーク. 内国為替取引と全国銀行内国為替制度. 銀行などの預金取扱金融機関(以下、「銀行」といいます。)は、資金を送る人と受け取る人のそれぞれの預金口座の金額を増減することにより、為替取引を提供しています。. 第2節 支配関係及び完全支配関係|国税庁. 1-2-2 支配関係又は完全支配関係があるかどうかの判定における当該支配関係又は当該完全支配関係を有することとなった日とは、例えば、その有することとなった原因が次に掲げる場合には、それぞれ次に定める日となることに留意する。. (平19年課法2 . 公益法人等 - Wikipedia.

マキアージュ 下地 肌 に 悪い

プロジェクト 先 と は外国法人(がいこくほうじん)とは? 意味や使い方 - コトバンク. 法 被 の たたみ 方

修善寺 竹林 の 小径 駐 車場外国法人の監督. 認許された外国法人については、例外的に、日本法人とは異なる扱いがされる。たとえば、日本で継続して取引をしようとする外国会社は、日本における代表者を定めなければならず、その設立準拠法などを登記しなければならない(会社法817条1項、933条2項1号)。. 現物配当の解説 会計処理・税務処理の基本から応用まで(仕訳も例示) | M&Aバンカーのメモ帳. 税制適格となる現物分配の定義と要件. 内国法人を現物分配法人とする現物分配のうち、その現物分配により資産の移転を受ける者がその現物分配の直前において当該内国法人との間に完全支配関係がある内国法人(普通法人又は協同組合等に限る . M&Aと受取配当金① 間接的に1/3超を保有していれば関連法人株式等に該当するのか|スナフキン@M&A会計士. こちらを見ると、「内国法人が他の内国法人の株式を3分の1超有する場合」と記載されています。 法人税法23条 受取配当等の益金不算入 6 第1項及び第4項に規定する関連法人株式等とは、内国法人が他の内国法人(公益法人等及び人格のない社団等を除く。. 手 に 職 女性 ものづくり 求人

きぬ た 歯科 裁判PDF 税制改正等の内容 - 国税庁. 行わないこととされました。 この改正は、令和5年10月1日以後に支払を受けるべき配当等につい て適用されます。 (注) 「一定の内国法人」とは、内国法人のうち、一般社団法人及び一般財団法人(公 益社団法人及び公益財団法人を除きます。. PDF 非居住者等への支払がある場合、 ご確認ください. せん(その役員としての勤務を行う者が、同時にその内国法人の使用人(海外にある支店などの 長)として常時勤務を行う場合のその役員としての勤務に対するものについては源泉徴収をする 必要はありません。. 組織再編税制㊹-現物出資の適格要件における留意点を見逃していないか? - 税務実務の最前線. ①内国法人から外国法人への現物出資 外国法人に国内にある資産又は負債として政令で定める一定の資産又は負債の移転を行うもの(外国法人の25%以上保有株式を除く)は、適格現物出資の対象より除かれています。. 内国法人 | 所得税 - 税務研究会. 内国法人. ① 公社債及び預貯金の利子(分離利息振替国債に係るものを除く。. )並びに合同運用信託、公社債投資信託及び公募公社債等運用投資信託の収益の分配(利子等)…税率15%. ② 法人から受ける剰余金の配当、利益の配当、剰余金の分配、基金 . Q&A - 日本税制研究所 - zeiseiken.or.jp. <備考>法人税法57条の2第1項4号においては、本制度の適用事由として、「欠損等法人(他の内国法人との間に当該他の内国法人による完全支配関係があるものに限る。)の残余財産が確定すること」という文言が平成22年度改正で追加されている。. 会社の税金情報-法人税 - myTaxPro. hulu ログイン し てる の に 見れ ない

Yahoo!ファイナンス > 税金情報TOP > 会社の税金情報 > 法人税 > 3.普通法人、協同組合等、公益法人、人格のない社団等とは?. 3.普通法人、協同組合等、公益法人、人格のない社団等とは? 内国法人で「普通法人」「協同組合等」「公益法人」「人格のない社団等」については以下のとおりです。. 連結親法人となることができる法人|国税庁. 連結納税において、連結親法人となることができる法人は、内国法人である普通法人又は協同組合等に限ることとされています(法4の2)が、次の法人は連結親法人となることができないこととされています(法4の2、令14の6 )。. 清算中の法人. 普通法人 . No.5900 グループ通算制度の概要|国税庁. グループ通算制度とは、完全支配関係にある企業グループ内の各法人を納税単位として、各法人が個別に法人税額の計算および申告を行い、その中で、損益通算等の調整を行う制度です。. 併せて、後発的に修更正事由が生じた場合には、原則として他の . PDF 第5 配当所得の源泉徴収事務 - 国税庁. 居住者又は内国法人に支払う配当所得の源泉徴収事務は、剰余金の配当、剰余金の分配など(法人税法 に規定する適格現物分配に係るものを除きます。以下「配当等」といいます。)や配当等とみなされるいわ. 国際課税原則 帰属主義(Aoa適用)への見直し - Kpmgジャパン. ハイライト. 日本の国際課税の原則が総合主義から帰属主義へ見直されることは、かねてより、税制改正大綱などで示されていましたが、AOA報告書により、本改正の具体的な方向性が示されたこととなります。. このニューズレターでは、同報告書の概要をお . 租税特別措置法施行令 第39条の20の2 特殊関係株主等の範囲等. ロ 当該外国法人と他の外国法人 ( その発行済株式等の全部又は一部が内国法人により保有されているものに限る。ロにおいて「他の外国法人」という。 ) との間に一又は二以上の外国法人 ( ロにおいて「出資関連外国法人」という。. 全銀システムとは - 全国銀行資金決済ネットワーク. 全銀システムとは. 「全国銀行データ通信システム」、通称「全銀システム」は、全国銀行内国為替制度に加盟する銀行間の内国為替取引に関する通知の送受信、および当該取引によって生じる銀行間の為替決済額の算出・清算などを集中的に行う . PDF 記載要領 「受取配当等の益金算入に関する明細書」 はこちら. の当該他の内国法人の株式等(その受ける配当等の額が法第24条第1項⦅配当等の額とみ なす金額⦆の規定により配当等の額とみなされる金額であるときは、その金額に係る効 力が生ずる日の前日においてその内国法人と当該他の内国法人との間に完全支配 . 外国税額控除とは わかりやすく解説 仕組み・対象範囲・申告方法 | ツギノジダイ. 外国税額控除の対象となる外国法人税は法人税法施行令(以下、施行令といいます。 )の141条1項で、「外国の法令に基づき外国又はその地方公共団体により法人の所得を課税標準として課される税」(引用: 法人税法施行令(昭和四十年政令第九十七号